Imaginemos un mundo donde cada empresa, sin importar su industria, se convierte en una empresa fintech. Esta visión tiene un sustento real gracias a la convergencia de tecnología, datos y servicios bancarios y financieros, que está redefiniendo radicalmente la innovación en los últimos años en Latinoamérica.

Hoy, tanto individuos como pequeñas empresas, pueden satisfacer la mayoría de sus necesidades financieras sin interactuar con un banco tradicional. En su lugar, pueden abrir una cuenta digital, solicitar una tarjeta de débito y más, todo a través de no sólo neobancos/ bancos digitales y fintechs, sino también desde plataformas en la nube de comercio electrónico, de contabilidad o cualquier otro SaaS (Software as a Service) que utilicen para su operación diaria. Las finanzas embebidas, que integran servicios financieros en plataformas no financieras, están transformando la forma en que interactuamos con los productos financieros. Esta integración está en pleno crecimiento, con un mercado global proyectado de USD 440.000 millones en ingresos anuales para 2030 (1)

Datos Dinámicos: La clave para lograr una personalización óptima de los servicios financieros y una gestión de riesgos efectiva y eficiente, que permite a empresas fintech e instituciones financieras tradicionales llegar a nuevos potenciales clientes.

Los servicios financieros bajo el modelo de finanzas embebidas apalancan su crecimiento en los datos dinámicos recopilados de diversas fuentes. Al aprovechar estos datos, las empresas pueden refinar sus ofertas financieras, detectar patrones e identificar posibles riesgos.

Muchas empresas no financieras ya tienen relaciones valiosas con los clientes que generan datos relevantes para ofrecer servicios de crédito bajo el modelo comercial de Finanzas Embebidas. Estos datos incluyen interacciones del usuario, transacciones y preferencias, entre otros, proporcionando a las empresas una profunda comprensión del comportamiento del cliente.

¿Cómo se pueden aprovechar? Enriqueciendo las evaluaciones de la capacidad de pago de un potencial cliente, refinando las ofertas de financiamiento, detectando patrones, identificando posibles riesgos y eficientizando procesos como la cobranza de los créditos otorgados. De esta forma, los proveedores de financiamiento logran una comprensión integral de los clientes, permitiéndoles desacoplar la capa de producto financiero de la experiencia general del usuario para ofrecer soluciones financieras personalizadas y oportunas.

¿Cuáles son los desafíos que se enfrentan al momento de obtener, compartir y analizar estos datos dinámicos?

Las entidades bancarias y financieras que quieren incursionar en el negocio de las finanzas embebidas, tienen por delante desafíos legales y regulatorios que deben ser gestionados cuidadosamente entre las distintas partes involucradas, especialmente en lo que respecta al uso, la protección y la seguridad de los datos. Además, se requiere una gestión eficaz de los riesgos, la gobernanza y la responsabilidad, así como una comunicación clara y transparente con los clientes.

Modelos de intercambio de datos

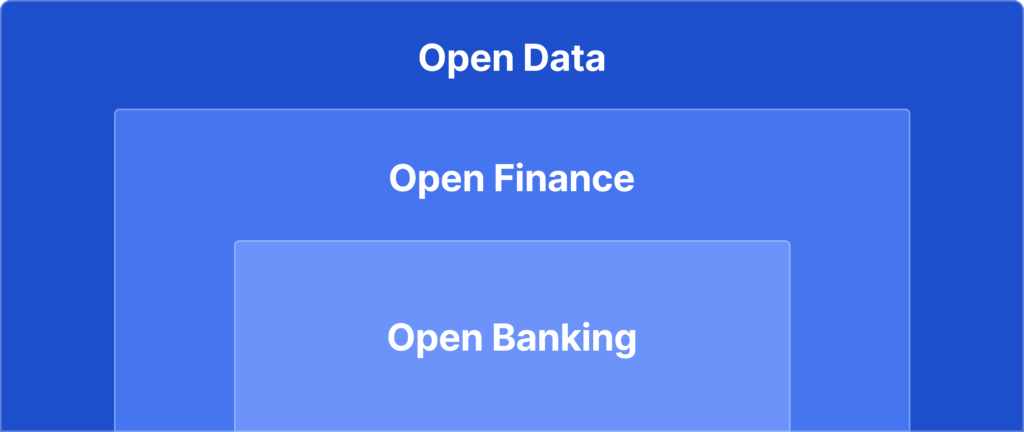

Estos desafíos, más las necesidades de innovación, competencia e inclusión financiera, dieron origen a tres importantes modelos de intercambio de datos a través de APIs(2): “Open Banking”,” Open Finance” y “Open Data”.

- Open Banking: movimiento regulatorio que establece las normas que permiten a los particulares compartir su información bancaria con terceros.

- Fuentes de Datos: Bancos, Pagos e Instituciones Financieras

- Open Finance: permite a los usuarios compartir sus datos financieros (no necesariamente de un banco, sino también de otras fuentes como seguros, pensiones y otros proveedores de servicios financieros) con terceras empresas.

- Fuentes de Datos: Pensiones, Seguros, Inversiones, “gig economy”, Gestión de Activos, Préstamos.

- Open Data: permite a los usuarios compartir sus datos almacenados en organizaciones en general.

- Fuentes de Datos: Telecomunicaciones, Servicios Públicos, Salud, Retail, Transporte, Impuestos.

Uno de los primeros ejemplos de Open Banking se remonta a 2016, cuando el Reino Unido promulgó una normativa que obligó a los principales bancos a permitir el acceso de startups con licencia a sus datos. Esto surgió como respuesta a la falta de competencia en el sector bancario. Desde ese entonces, el ”Open Banking” ha evolucionado y se ha extendido a nivel global.

En Latinoamérica en particular, región en las que un gran porcentaje de la población no está bancarizada o está sub bancarizada, el impacto del “Open Banking” en términos de inclusión financiera es todavía limitado. Por eso, a medida que esta regulación fue evolucionando, apareció un nuevo concepto en algunos países de la región, como por ejemplo en México, donde las autoridades decidieron ampliar el alcance de este modelo a otra información financiera más allá de la bancaria, dando origen al “Open Finance” y preparando el terreno para la última fase de “Open Data”.

Actualmente, aún falta camino por recorrer. Las regulaciones en América Latina no detallan explícitamente cómo compartir los datos. Esto podría llevar a variaciones y heterogeneidad en la información compartida entre diferentes instituciones financieras y demás organizaciones. Como consecuencia, es evidente que cada vez más incumbentes están trabajando en forma colaborativa con socios tecnológicos con experiencia en el modelo comercial de las finanzas embebidas, con el objetivo de procesar, estandarizar y analizar la información para potenciar sus actuales modelos de negocio y co-crear nuevos.

Un ejemplo de esta colaboración puede verse en Argentina, donde el Banco Industrial (BIND) lanzó su plataforma Banco de APIs con Poincenot Technology Studio en 2018, convirtiéndose en el primer banco de dicho país en ofrecer APIs abiertas al mercado.

Fuentes de Datos Alternativas

La evolución hacia el Open Data implica que los datos dinámicos ahora pueden provenir de diversas fuentes más allá de la banca y demás entidades financieras, permitiendo la creación de servicios financieros innovadores y más inclusivos. Estas fuentes abarcan desde actores digitales como grandes empresas tecnológicas y fintechs, hasta entidades tradicionales como instituciones financieras, autoridades fiscales, emisores de seguros y proveedores de servicios públicos.

Las fuentes de datos pueden clasificarse en dos tipos: Tradicionales y No Tradicionales/ Alternativas.

- Tradicionales: información histórica registrada en bureaus de crédito, centrales de deudores, padrones públicos y otras fuentes controladas por el Estado.

- No Tradicionales/ Alternativas: comportamiento de usuarios/ clientes en servicios de telecomunicaciones, tiendas de ecommerce, Apps en general, dispositivos móviles, terminales POS, etc. Es decir, toda fuente de información más allá de los datos bancarios y financieros, tanto de particulares como de negocios y empresas.

Si bien en general los modelos de riesgo con información de fuentes tradicionales funcionan muy bien, el problema que tienen es que son limitados para la mayoría de los países en vías de desarrollo, donde la población no está bancarizada. Esto último suele evidenciarse en los % de errores tipo I (probabilidad de aceptar a un mal solicitante) y II (probabilidad de rechazar un crédito bueno), cuando un incumbente intenta acceder a un nuevo público sin contar con un historial crediticio robusto, resultando en mayores costos por riesgo de crédito al aceptar más solicitudes morosas y en un mayor costo de oportunidad al rechazar más solicitudes no morosas.

Los datos desempeñan un papel crucial en el concepto de “embedded lending” o préstamos embebidos, ya que no sólo permiten anticipar las necesidades de los clientes y ofrecerles el producto adecuado en el momento oportuno, sino que también posibilitan a los proveedores de financiamiento acceder a nuevas comunidades.

En América Latina, se ha incrementado notablemente los últimos años el % de población bancarizada, ya que casi 80% de los adultos en Latam tienen cuenta bancaria y/o tarjeta de débito por cuenta digital. Sin embargo, aún solamente 3 de cada 10 adultos tienen acceso a préstamos o a una línea de crédito, a seguros y a productos de inversión.

El uso de Big Data, inteligencia artificial y “machine learning” son fundamentales para ampliar la oferta de productos de crédito destinados a poblaciones desatendidas. En este contexto, han surgido modelos de evaluación crediticia alternativos respaldados por la tecnología. Estos modelos se basan principalmente en la información transaccional y en los hábitos de uso de los usuarios, permitiendo identificar patrones y tendencias para determinar el perfil de riesgo de cada solicitante y evaluar su capacidad de pago.

Con el objetivo de lograr altos índices de eficacia predictiva, cada vez más especialistas recomiendan un modelo híbrido de scoring que combine el método tradicional (regresión logística), por el cual se obtiene un puntaje para aceptar o rechazar solicitantes en función a datos crediticios, demográficos y estilo de vida, con los nuevos métodos que incorporan IA (redes neuronales).

Esta combinación representa la fórmula adecuada para que entidades tradicionales puedan acceder y competir en nuevos segmentos o públicos frente a nuevos actores en la industria crediticia. Por un lado, ofrece beneficios en términos de performance y automatización, mientras que, por otro lado,presenta un modelo que aumenta la explicabilidad ante los reguladores y reduce el riesgo de sobreajuste en los procesos de aprendizaje automático.

Un partner para aprovechar esta oportunidad

Si eres un banco, entidad financiera o empresa de otro sector, que está buscando impulsar el negocio de préstamos digitales en nuevos segmentos o comunidades online, contáctanos para conocer cómo podemos ayudarte para ofrecer tus servicios financieros en el lugar, momento y forma adecuados.

(1) – Fundssociety.com | Agosto 2023

(2) – API: Application Programming Interface (Interfaces de programación de aplicaciones)