El sector del retail ha adoptado un enfoque omnicanal, priorizando la experiencia del consumidor mediante la integración de canales digitales y físicos. Específicamente, las tiendas físicas han presenciado un resurgimiento significativo después de la pandemia, reafirmando su relevancia al ofrecer experiencias auténticas e irreproducibles en entornos virtuales.

Dentro de las múltiples tendencias que han impulsado este resurgimiento, se destaca la inclusión del financiamiento personalizado como parte integral de la experiencia de compra en los establecimientos, gracias al empleo de tecnologías cada vez más sofisticadas.

Esta nueva forma de ofrecer productos financieros en los comercios minoristas no sólo se apoya en la tecnología y la omnicanalidad, sino también en una comunicación transparente, fomentando la colaboración e interacción entre diversos participantes y varios “customer journeys”.

En la actualidad, tanto la tienda física como la digital deben fusionarse, colaborar y aprovechar las ventajas que ambas ofrecen. En este sentido, el objetivo del retail es establecer una simbiosis entre la experiencia de la tienda física, las tecnologías disponibles y los beneficios inherentes a la experiencia en la tienda digital.”

En el ámbito del retail y los comercios, el acceso al crédito desempeña un papel fundamental en el crecimiento y desarrollo de la sociedad. Tecnologías como el score crediticio, los onboardings digitales y los motores de decisiones representan herramientas esenciales que evalúan la capacidad de pago de los individuos, simplificando así el proceso de otorgamiento de productos financieros.

Las cadenas de retail tienen un papel fundamental en las economías regionales al posibilitar el acceso al crédito. Según datos del Banco Central de la República Argentina (BCRA), aproximadamente el 30% de los clientes obtienen crédito en compras específicas directamente de estos establecimientos, mientras que alrededor del 60% de los clientes depende de líneas de crédito provenientes de cadenas de retail u otras entidades financieras no bancarias. Esta realidad indica que, de no ser por los retails, muchas personas no bancarizadas carecerían de acceso al crédito, limitando su capacidad para adquirir bienes como electrodomésticos, indumentaria y artículos para el hogar.

En ese sentido, el Banco Central de Argentina (BCRA) señala en un reporte de diciembre de 2023, que el número total de asistencias otorgadas por los Proveedores No Financieros de Crédito (PNFC), mantuvieron una tendencia positiva en el primer semestre de 2023, alcanzando un valor histórico récord de 15.2 millones de individuos versus 10.1 millones de individuos en el segundo semestre de 2022.1 El desempeño positivo semestral fue impulsado principalmente por las asistencias por préstamos personales, las cuales ascendieron a 8,5 millones en junio de 2023 (5,2% de suba semestral), mientras que el número de asistencias por tarjetas de crédito mostró un incremento más moderado (1,5% semestral). Estas cifras ponen en evidencia el potencial del negocio financiero en el universo del retail.

El informe de diciembre de 2023 del Banco Central de Argentina (BCRA)1 señala un incremento significativo en el número total de asistencias brindadas por los Proveedores No Financieros de Crédito (PNFC) durante el primer semestre de 2023. Esta cifra alcanzó un récord histórico de 15.2 millones de individuos, en comparación con los 10.1 millones registrados en el segundo semestre de 2022.El desempeño positivo semestral fue impulsado principalmente por las asistencias por préstamos personales, las cuales ascendieron a 8,5 millones en junio de 2023 (5,2% de suba semestral), mientras que el número de asistencias por tarjetas de crédito mostró un incremento más moderado (1,5% semestral). Estos datos subrayan el potencial en el ámbito financiero dentro del universo del retail.

El avance de las nuevas tecnologías ha transformado radicalmente el proceso de evaluación crediticia y la manera en que se distribuye el financiamiento en los establecimientos comerciales. Al reducir los errores humanos y emplear datos provenientes de diversas fuentes, tanto convencionales como no convencionales, estas tecnologías benefician a las personas al otorgarles acceso a créditos más precisos. Además, permiten a las entidades financieras procesar las solicitudes de crédito de manera rápida y automatizada, optimizando las operaciones y brindando un servicio más eficiente a los clientes dentro de la experiencia de compra en cada tienda.

La incorporación del modelo de Finanzas Embebidas en el retail requiere tecnología y un “know how” para crear una experiencia que añada valor al comprador, tanto en el punto de venta digital (por ejemplo, “buy now pay later / BNPL”) como en la tienda física. En este último canal de distribución, destaca la Venta Indirecta de Préstamos al Consumo, caracterizada por ofrecer una oferta de préstamos ágil y automatizada, impulsada por el personal de los comercios, quienes asisten a los clientes para facilitar las compras con financiamiento de manera eficiente.

La opción de financiamiento en tiendas, conocida como “Venta Indirecta”, se ha diseñado para facilitar las compras en el establecimiento sin requerir un pago anticipado cuando el comprador carece de una tarjeta de crédito o una línea de crédito con la cadena de retail. Por lo general, este tipo de financiamiento suele ser ofrecido por el personal de la tienda o la empresa donde se realiza la compra, a través de soluciones tecnológicas y financieras.

¿Cómo adquieren las tiendas los recursos para proporcionar financiamiento a sus clientes?

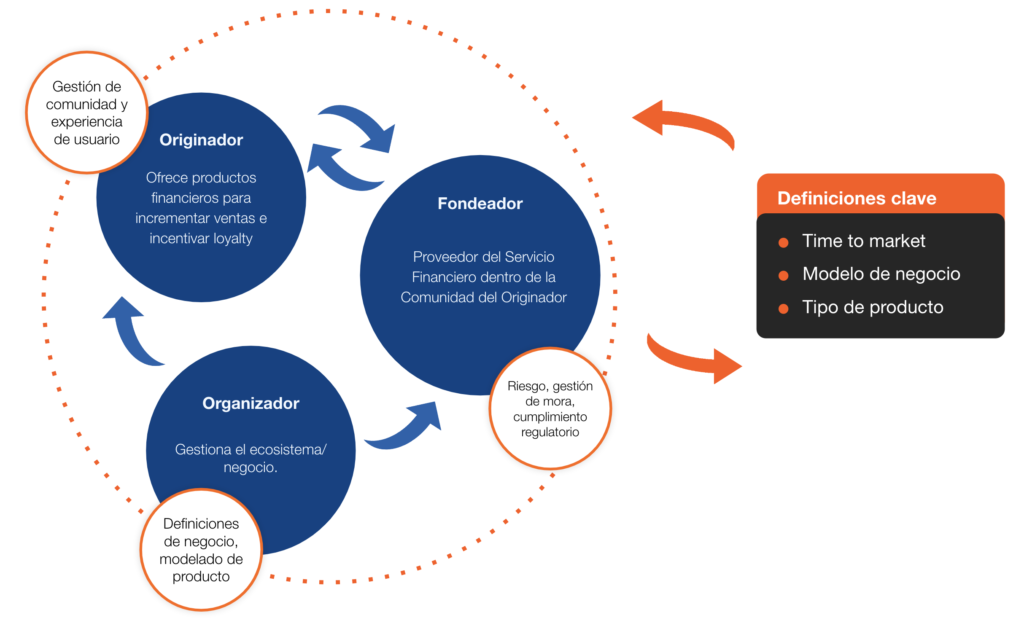

Las tiendas adquieren los fondos para proporcionar financiamiento a los clientes a través de dos maneras:

- La primera es proporcionar fondos y gestionar todo el proceso internamente, asumiendo la responsabilidad de evaluar solicitudes, otorgar préstamos, manejar facturas de los clientes y cobrar los pagos. Si los clientes incumplen, las tiendas asumen la pérdida.

- La segunda forma es participar en un modelo comercial de finanzas embebidas mediante un partner tecnológico financiero, que permite externalizar todo el proceso. En este caso, las solicitudes de préstamos generadas desde las tiendas son procesadas por una tecnología financiera para tomar una rápida decisión de financiamiento y, si se aprueba, paga al comerciante el costo total de la factura del cliente. Los clientes pagan a la empresa financiera externa (proveedor del servicio financiero), que asume el riesgo del préstamo para que el comerciante no lo haga.

En cuanto a la tecnología financiera empleada en esta segunda modalidad, esta puede ser una integración en los sistemas de punto de venta ya utilizados por los comerciantes, o bien, pueden tratarse de nuevas plataformas proporcionadas por el socio tecnológico y financiero, como on.score, que se integran con todos los participantes del ecosistema de préstamos (comercios y fondeadores).

Servicios Financieros Innovadores: Transformando la Cadena de Valor del Retail

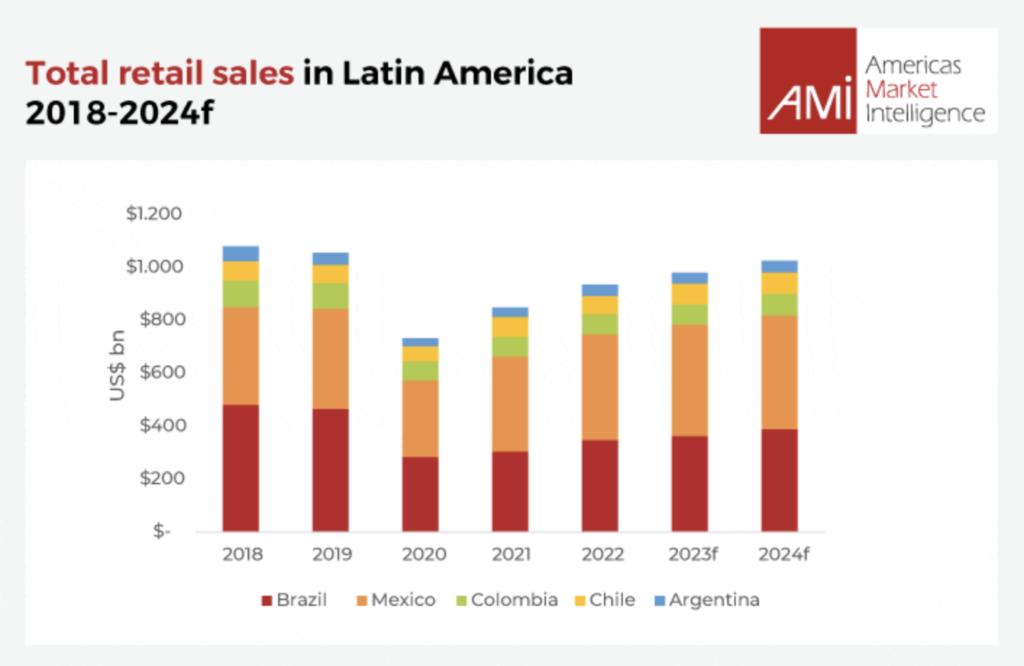

Las empresas del sector se están enfrentando a nuevos desafíos a lo largo de toda su cadena de valor debido a la desaceleración en el crecimiento en América Latina por las altas tasas de inflación, reducción del consumo e inestabilidad económica y política.

De Acuerdo con Americas Market Intelligence (AMI)2, las ventas de comercio electrónico en América Latina crecieron un 24.7% en 2022. Sin embargo, se prevé que este crecimiento se reduzca al 13.4% en 2023 debido a la incertidumbre económica en la región. Por ejemplo, se proyecta que en Brasil, el crecimiento de las ventas de comercio electrónico disminuya del 22% en 2022 al 15% en 2023. Brasil continúa siendo el mercado de comercio electrónico más grande de América Latina, seguido por México y Argentina. A pesar del incremento en el comercio electrónico, el comercio minorista tradicional sigue siendo dominante en la región. En Brasil, por ejemplo, el comercio electrónico representa únicamente el 9.8% de las ventas minoristas totales, en comparación con el 21.3% en los Estados Unidos.”

Dentro de este contexto, el minorista debe, como primer paso, definir su posición estratégica en la experiencia de cada uno de los recorridos del cliente.

Una vez establecida esta estrategia, resulta fundamental priorizar las inversiones para mantener una operación digital consistente. Entre estas prioridades se encuentra la decisión de cómo integrarse con socios o aliados en áreas como logística, distribución, servicios financieros y otros complementos.

En particular, al considerar la integración de servicios financieros, es esencial asegurarse de que el socio elegido ofrezca la tecnología adecuada y tenga la experiencia necesaria para incorporar el financiamiento en distintos journeys del cliente. Esto acelerará la transformación digital del comercio, permitiendo aprovechar la oportunidad de proporcionar financiamiento a los clientes. Esto, a su vez, potenciará el crecimiento de las ventas y abrirá nuevas fuentes de ingresos.

En el contexto de un ecosistema de finanzas embebidas con tres roles principales, el papel del Retail puede abarcar estos roles en su totalidad o bien asociarse con otros colaboradores para distribuir dichos roles, con el objetivo primordial de alcanzar la mejor experiencia de compra para sus clientes. Sin embargo, este modelo sólo es viable si se cuenta con el partner tecnológico adecuado que posea experiencia y conocimientos específicos en la industria financiera.

APIs: La Evolución de los Servicios Financieros en el Retail

La tecnología habilitadora debe basarse necesariamente en APIs3 y microservicios. Estos permiten una integración segura y escalable con los servicios de socios/ partners, posibilitando la oferta de créditos a los clientes a través de múltiples canales.

El auge del comercio electrónico ha propiciado un crecimiento significativo en el sector minorista, creando una oportunidad destacada en América Latina para proveer financiamiento a grupos sin acceso bancario o con limitaciones financieras.

En la actualidad, existen tecnologías financieras que ofrecen soluciones para una rápida evaluación de posibles clientes, ya sean trabajadores formales o informales. Estos métodos automatizados de evaluación crediticia proporcionan respuestas ágiles en la precalificación para otorgar préstamos, fomentando así una mayor inclusión financiera. Como resultado, las estrategias comerciales en el ámbito minorista deben centrarse en el uso primordial de plataformas de APIs, las cuales actúan como facilitadoras y aceleradoras de las estrategias digitales.

El panorama está evolucionando: aunque las tiendas físicas continúan siendo relevantes, se está observando un notable aumento en las transacciones realizadas a través de canales digitales. Esto implica ventas e interacciones con los clientes en diversos entornos digitales, integrados con colaboradores o socios para ofrecer una experiencia mejorada, dentro la cual, la provisión de servicios financieros personalizados generan un crecimiento exponencial del negocio. El consumidor moderno comprende las distintas interacciones posibles con las empresas mediante estos canales digitales. Estos aspectos se erigen como indicadores cruciales para el sector minorista y su enfoque digital, demostrando que las estrategias digitales no sólo representan costos asociados a los canales de mercado, sino que también aportan un valor tangible a las empresas minoristas.

Un partner para aprovechar esta oportunidad

Si eres un banco, entidad financiera o empresa de Retail, que está buscando impulsar el negocio de préstamos digitales, contáctanos para conocer cómo podemos ayudarte para ofrecer tus servicios financieros en el lugar, momento y forma adecuados.

(1) – BCRA

(2) – AMI

(3) – APIs (interfaz de programación de aplicaciones)