Desde comienzos del 2024, el panorama en el modelo de negocio de lending está experimentando cambios acelerados en Argentina, especialmente para los bancos tradicionales. El punto de partida se dio cuando el nuevo Presidente electo, Javier Milei, puso sobre la mesa la necesidad de “desactivar las Leliqs”(1), un instrumento empleado por el BCRA para regular la cantidad de dinero en circulación, que ofrecía a los bancos tasas de interés muy atractivas para invertir los depósitos de sus clientes.

Este nuevo ciclo comenzó con una serie de medidas que analizaremos en este artículo para comprender su impacto en la forma en que los bancos operan y compiten en el mercado.

¿Cuál era el modelo de negocio en Argentina? La fórmula del “préstamo seguro”

El principal modelo de negocio en Argentina se caracterizaba por una dinámica particular: el Banco Central “tomaba prestado” dinero de los bancos, pagando un alto interés por ese préstamo. Para contextualizar, la tasa de interés a fines de noviembre de 2023 llegó a alcanzar el 133% anual a 28 días. Es decir, se obtenía ese rendimiento seguro con un deudor “sin riesgo”, dado que podía emitir pesos para pagar esa deuda si era necesario.

Por otro lado, los bancos estaban obligados por regulaciones a recibir depósitos y a pagar tasas de interés mínimas garantizadas por los plazos fijos de sus clientes, tanto de empresas como de individuos.

Esta situación revelaba un desequilibrio evidente: el exceso de pesos circulantes superaba ampliamente la demanda de crédito, especialmente a esas altas tasas vigentes. Este desajuste dejaba a los bancos con un excedente de depósitos que excedía sus necesidades.

Todos los incentivos estaban orientados a que los bancos dependieran de los rendimientos generados por las Leliqs y los Pases Pasivos para poder afrontar tales tasas. Esta realidad ponía de manifiesto la complejidad de la dinámica económica y financiera en el país a fines del 2023.

¿Cuál era el propósito de que el Banco Central de la República Argentina (BCRA) tomara pesos prestados a través de sus licitaciones de Leliqs?

Lo hacía con un propósito claro: mantener los pesos inactivos. A diferencia de los bonos del Tesoro que se emiten por el Gobierno para tomar dinero prestado para afrontar gastos corrientes e inversiones, el BCRA no inyectaba este dinero en la economía. En su lugar, lo “esterilizaba”, evitando que entren en circulación para mantener la estabilidad económica al evitar la expansión monetaria descontrolada (y, por ende, la presión sobre el dólar) y sus efectos inflacionarios en los precios de bienes y servicios.

En resumen, Argentina se encontraba atrapada en un círculo vicioso. El creciente déficit fiscal forzaba al país a emitir pesos para financiarse, debido a su acceso limitado al crédito. Para contrarrestar la inflación y la subida del dólar, emitía Leliqs para absorber los excedentes de pesos, restringiendo así el crédito disponible para el sector privado.

“Muchos” bancos pero poco crédito para el sector privado:

En comparación con muchos países de América Latina, la banca argentina se caracteriza por estar altamente atomizada y exhibir un bajo ratio de crédito respecto del Producto Bruto Interno (PBI). Mientras que en Argentina los cuatro principales bancos en cuanto a captación de depósitos no representan ni siquiera el 50% de los activos totales del sistema, en países como Brasil, México y Chile, unas pocas entidades bancarias concentran hasta el 80%

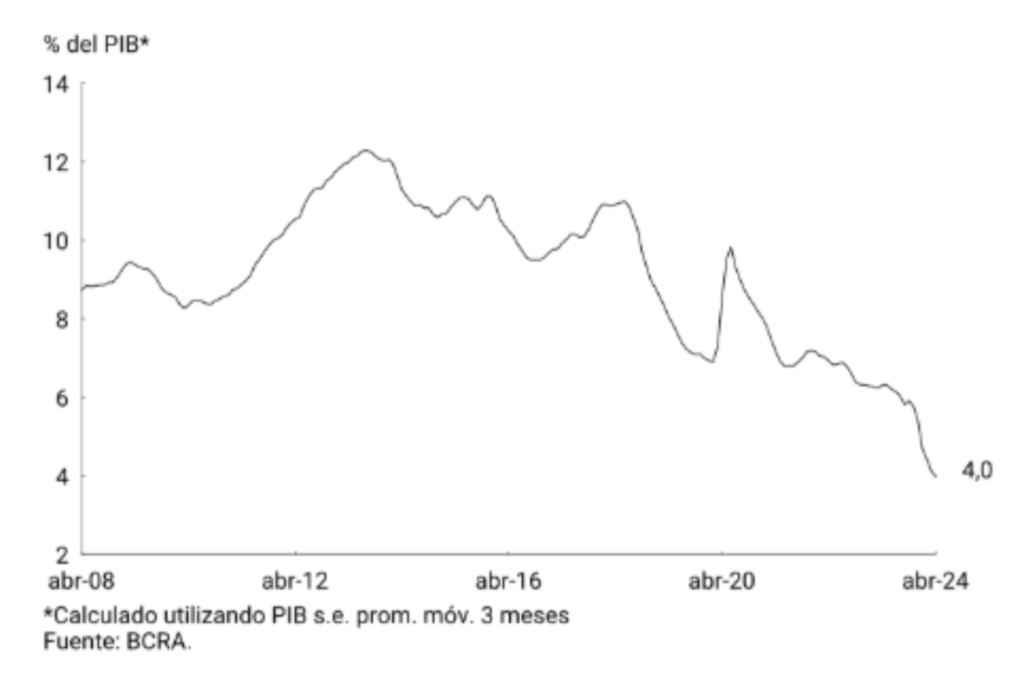

En Argentina, a pesar de contar con aproximadamente 90 licencias bancarias, el crédito representa solo el 4.0% del PBI, en marcado contraste con países como Chile, Brasil, Perú y Colombia, donde el crédito supera el 60% al 100% del PBI. Estos países, con décadas de estabilidad y baja inflación, muestran ratios significativamente más altos que el mercado argentino, que se encuentra rezagado en términos de desarrollo financiero. (2)

Préstamos al sector privado en % del PBI

La ausencia de crédito en un país impide la realización de inversiones a largo plazo y tiene un efecto adverso en la formación de capital, la producción y el empleo.

“Cambió la música = Cambió el modelo de negocio de los bancos.”

La nueva administración, con el objetivo principal de reducir la inflación, inició su gestión implementando una serie de medidas a través del Banco Central (BCRA), entre las cuales se destacan:

- Impulsó la conversión de Leliqs a Pases pasivos, cesando la licitación de nuevas Leliqs y priorizando los Pases como instrumento de regulación monetaria.

- Reducción de la tasa de política monetaria (pases pasivos a 1 día) de 133% anual en diciembre de 2023 a 50% anual en los primeros días de mayo de 2024.

- Eliminó las tasas de interés mínimas de plazo fijo en marzo de 2024 (Comunicación A 7978)

- Restringió la operatoria de pases pasivos a entidades financieras reguladas por el Banco Central (ver Comunicación A 7977).

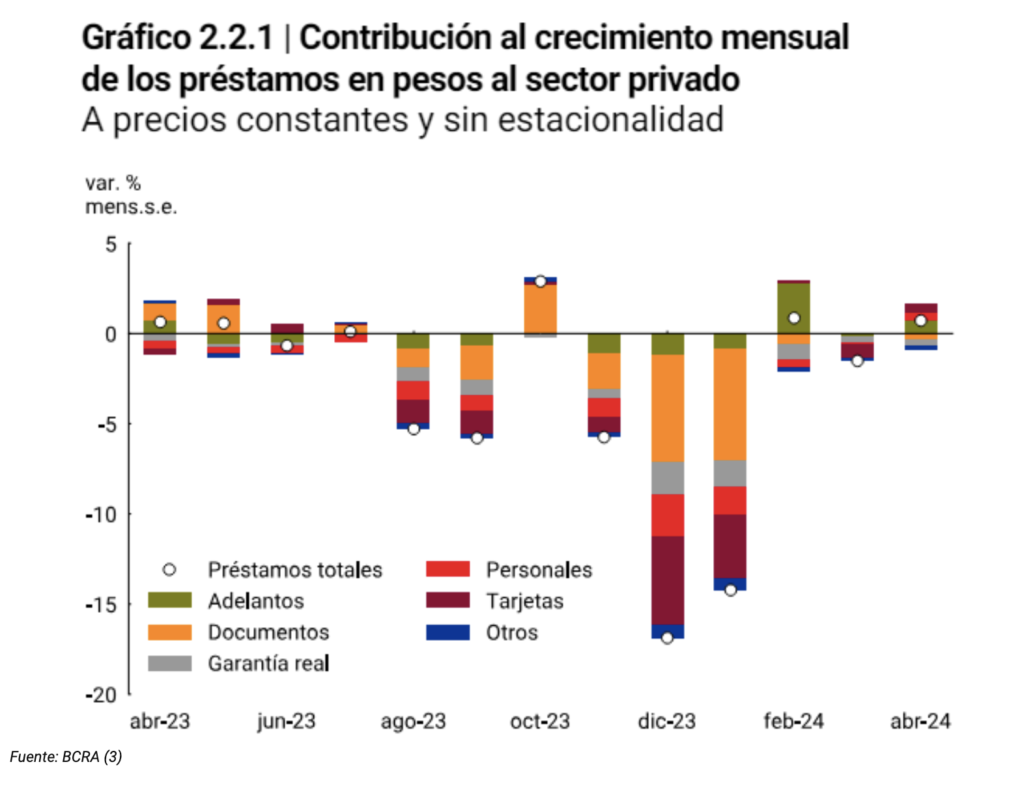

Uno de los primeros efectos de estas medidas es la disminución en el interés que el Banco Central paga por su deuda, lo que se traduce en tasas más bajas para los plazos fijos y otros instrumentos financieros, como la remuneración por saldos en cuentas de billeteras virtuales. Además, se ha observado un aumento en la oferta de préstamos al sector privado en varias líneas de crédito, aunque por ahora estos las tasas se mantienen negativas en comparación con la inflación.

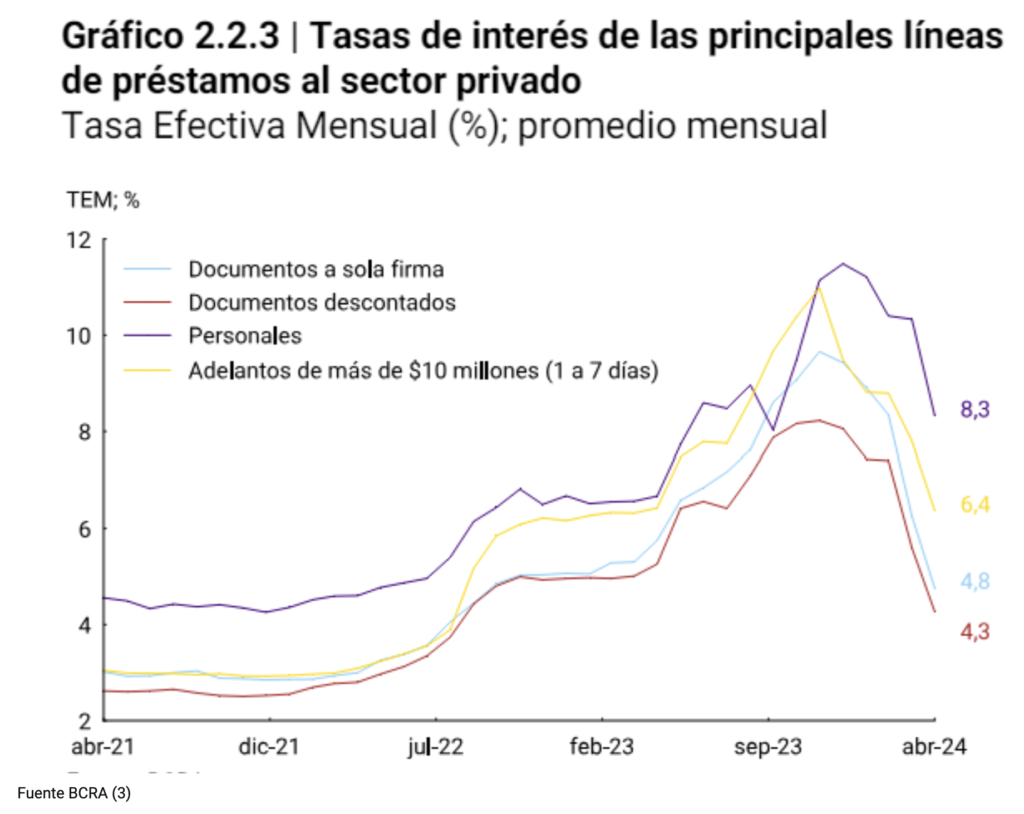

El Gobierno ha dejado en claro su interés en que los bancos financien menos al Estado y más al sector privado para cubrir los intereses de los depósitos, en contraposición a los rendimientos tradicionales obtenidos por las inversiones en Leliqs y Pases. En este contexto, con la reducción de la tasa de referencia del BCRA y la eliminación de las tasas mínimas para algunas líneas comerciales, las tasas de interés de los préstamos han experimentado caídas significativas en el promedio mensual, profundizando la tendencia bajista observada desde diciembre de 2023.

La situación actual, marcada por una desaceleración en la inflación y la corrección de desequilibrios macroeconómicos, parece indicar un cambio positivo en el proceso de intermediación financiera. En abril de 2024, el sistema bancario privado experimentó un crecimiento en los préstamos respecto al mes anterior, coincidiendo con una inflación de un solo dígito. Este aumento podría señalar el comienzo de una expansión real después de un largo período. Impulsado por diversas líneas de crédito, como adelantos en cuenta corriente, préstamos personales y transacciones con tarjetas de crédito, este crecimiento representa un avance significativo y marca una diferencia con la tendencia anterior de desintermediación financiera.

A pesar de la actual recesión, la demanda persistente de créditos por parte de los agentes económicos, junto con un nivel de morosidad que se mantiene en niveles históricos, está impulsando un resurgimiento del financiamiento. Esto facilitará el acceso a créditos tanto para inversiones productivas y capital de trabajo como para el consumo de bienes y servicios.

Este cambio de “Paradigma”, ¿redefinirá el mapa de jugadores?

Las medidas mencionadas tienen como objetivo proporcionar un alivio monetario y desalentar la remuneración de los depósitos en pesos para impulsar la competencia y aumentar la oferta de crédito al sector privado. Sin embargo, algunos expertos advierten que este cambio podría fomentar la concentración bancaria en el país.

Algunos analistas entienden que estamos presenciando los primeros pasos de este proceso con las recientes adquisiciones, como la compra del HSBC por parte del Banco Galicia y del Itaú por parte de Macro, dos de los bancos argentinos de capital privado más grandes.

Podemos asumir que esta concentración bancaria resultaría en una disminución de la competencia, sin embargo, en el panorama actual, esa suposición podría no ser del todo precisa.

Han surgido una cantidad significativa de nuevos jugadores impulsados por las Fintech, inicialmente incursionando principalmente en el negocio de pagos, pero ahora expandiéndose hacia las inversiones y los créditos, especialmente en el segmento minorista. Además, la transformación digital en el sector financiero y bancario ha resultado en una disminución de empleos en la industria bancaria tradicional, mientras que las Fintech han experimentado un crecimiento notable en su fuerza laboral. En los últimos 7 años, la banca tradicional ha reducido su nómina de personal en un 11%, mientras que las Fintech han aumentado aproximadamente cinco veces su dotación de personal 4)

Las estructuras comerciales, operativas y de gestión en la industria bancaria están en una encrucijada. No se trata simplemente de enfrentar desafíos adaptativos ante los “nuevos competidores” como las Fintech, como algunos bancos parecen percibir al recurrir a soluciones tácticas de corto plazo, para ir adaptándose a medida que suceden los cambios, como la creación de nuevas marcas y aplicaciones para acercar de forma digital los mismos servicios a una nueva generación de clientes. Más bien, enfrentan un desafío estratégico similar al que han experimentado otras industrias, como la de contenidos, turismo, transporte, música, cine, entre otras.

En conclusión, estos cambios en las reglas de juego se suman a una transformación más amplia que ha estado ocurriendo en la industria durante más de una década. La gestión de estos cambios no debe limitarse únicamente a la optimización de recursos, la automatización y la incorporación de nuevas tecnologías y procesos, sino que también debe incluir una comprensión del nuevo papel que desempeñará el sector bancario y financiero en el un futuro cercano. El banco “de siempre”, será cada vez menos necesario….. pero sobre este tema en particular, hablaremos en el próximo artículo.

Un socio estratégico para capitalizar esta oportunidad

En on.score, ofrecemos soluciones innovadoras que combinan la experiencia financiera con la tecnología de punta para obtener resultados con impacto. Si eres una entidad bancaria o financiera que busca mantenerse relevante en un mercado cambiante, on.score es el partner que estabas buscando.

Contáctanos hoy mismo para solicitar una DEMO y descubrir cómo podemos impulsar juntos el futuro de tu negocio.

(1) Las Leliq, o Letras de Liquidez, son instrumentos financieros que emitía el Banco Central de la República Argentina (BCRA). Funcionaban como promesas de pago a los bancos, gestionando la liquidez del sistema financiero. O sea, deuda que emitía el BCRA y que colocaba a los bancos.

(3) Informe Monetario Mensual. Abril de 2024 BCRA