Como vimos en el artículo Redescubriendo el negocio de lending en la “nueva Argentina, las medidas tomadas hasta ahora buscan generar un alivio monetario y cesar el estímulo a la remuneración de los depósitos en pesos, con el objetivo de fomentar la competencia e incentivar la oferta de crédito al sector privado. Sin embargo, varios especialistas sostienen que el cambio de reglas del juego facilita el avance de una tendencia hacia la concentración bancaria en el país.

A esta tendencia se suma otra de la última década en Argentina: el crecimiento y consolidación de varias Fintechs, que ocuparon gran parte del espacio dejado por los bancos en la banca minorista o retail, especialmente en aquellos segmentos de la población subatendida o no atendida por los bancos.

Esta consolidación se dió sobre todo en la principalidad de uso de billeteras digitales para pagos electrónicos y remuneraciones de saldo en gran parte de la población, sobre todo los más jóvenes (1) :

- 8 de cada 10 argentinos usan billeteras virtuales, y entre los menores de 40 años, las utilizan 9 de cada 10

- 78% las usan para transferir dinero

- 58% para pagos en comercios y de facturas

- 40% las usan por los rendimientos que otorgan

Con respecto al negocio de lending, si bien las entidades financieras dominan el market share de créditos, sobre todo en volumen, dicho sector ha sido el más prolífico en términos de emprendimientos “Fintech” en la región, y Argentina no fue la excepción. Ya hay más de 30 empresas afiliadas a la Cámara Fintech que incursionan en esta área, ya sea como su principal actividad o de manera complementaria.

Algunos números del 2023 que evidencian el crecimiento ininterrumpido del peso de las Fintech en el negocio de lending (2):

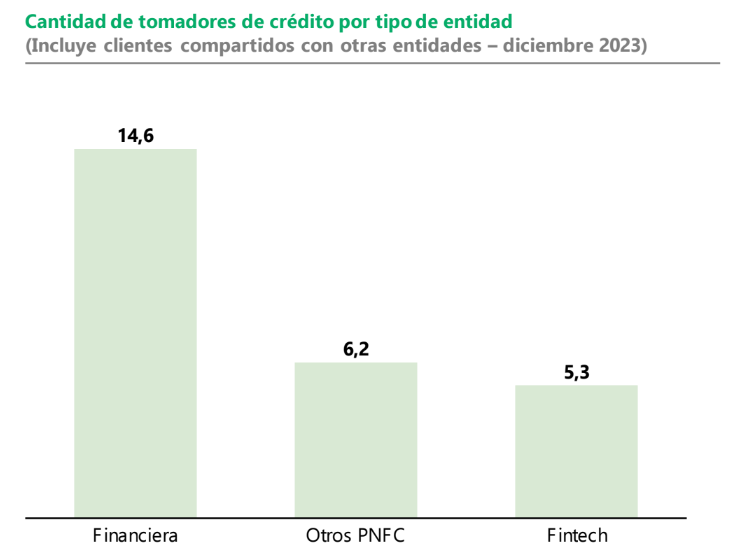

- El acceso al crédito Fintech llegó a alcanzar a 5,3M de personas/empresas sobre un total de 19,6M con créditos vigentes. Eso significa que el 75% de las personas/empresas mantuvieron créditos con entidades tradicionales, y un 27% con Fintechs.

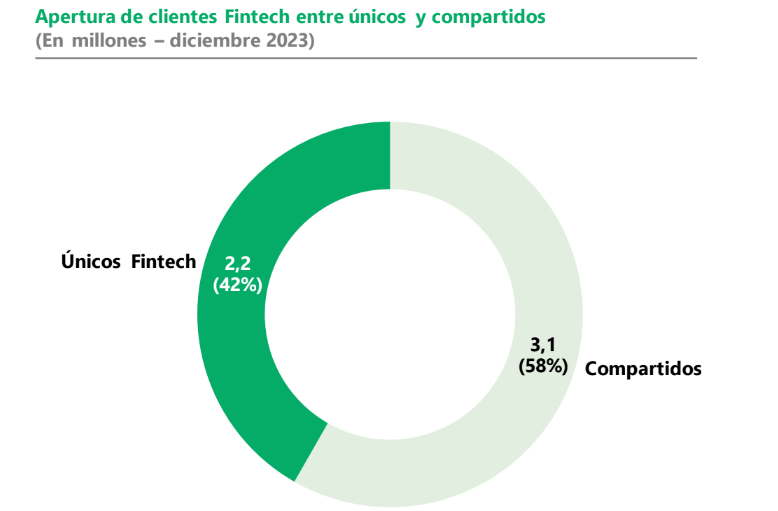

- De los 5,3 M de personas/ empresas, 2,2M fueron clientes únicos de Fintechs y 3,1M tuvieron créditos con más de un tipo de entidad. Lo que implica que la participación de clientes únicos Fintech alcanzó un 42%, indicativo de los nuevos participantes previamente excluidos del sistema financiero (5)

Al recibir su primer préstamo, cada persona comienza a construir su historial crediticio, lo que le permite calificar mejor para futuras financiaciones y acceder a mejores condiciones.

Todo este este terreno ya ganado, sumado a un contexto de más estabilidad e inflación a la baja, nos hace pensar que el próximo paso natural de las Fintech es ampliar su presencia en el mercado de crédito como fuente de ingresos sostenible, ya no sólo apuntando a una población sub bancarizada, sino también buscando ocupar un lugar relevante en la oferta de diferentes líneas de crédito tanto para la población bancarizada y de mayor rango de edad, como en empezar a incursionar más en financiamiento de mipymes y pymes.

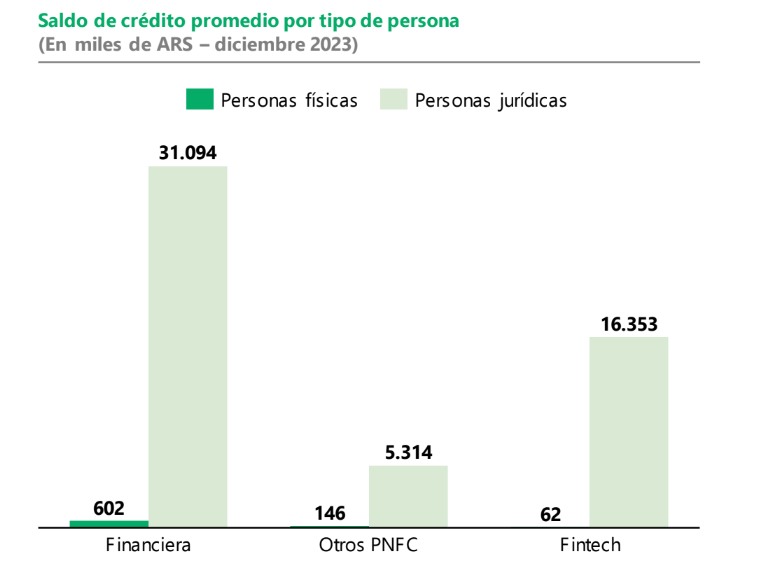

De esto último, puede verse a continuación un posible indicio de que las Fintechs irán avanzando en ese sentido. Si bien la mayoría de quienes accedieron al crédito Fintech en 2023 fueron personas físicas (sólo se registraron aproximadamente 3.600 personas jurídicas con créditos Fintech vigentes en diciembre de 2023), las empresas Fintech triplicaron el saldo promedio y llegaron a más del 40% en saldo promedio para personas físicas de otros PNFC (PNFC = proveedores no financieros de crédito)(5)

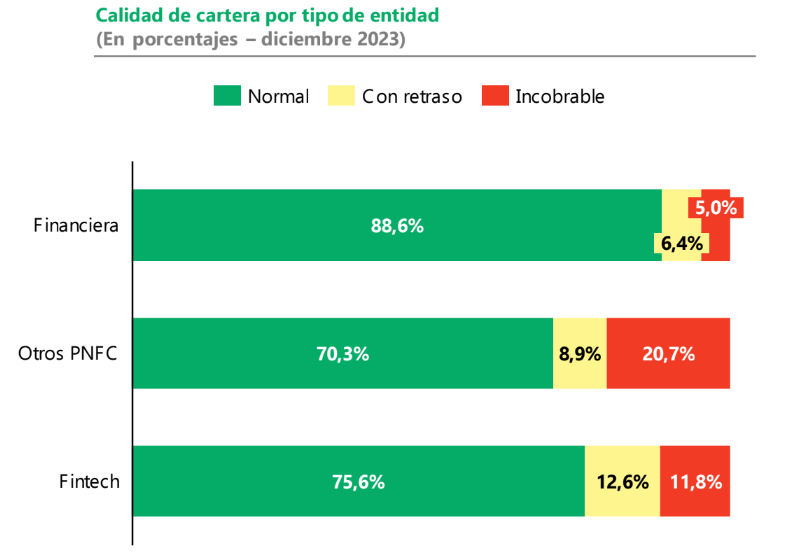

Los bancos ya enfrentan un desafío significativo al competir en los segmentos de préstamos personales y tarjetas de crédito, donde las fintech están consolidando su presencia, destacándose por su agilidad, tecnología y capacidad de análisis crediticio. Una prueba de ello es la estabilidad de la calidad de la cartera de crédito Fintech registrada el año pasado, aunque el porcentaje en la industria es superior al de las entidades financieras, muestra una tendencia estable y parece ser suficiente para sostener modelos de negocio rentables.

La cartera de mejor calidad es la de las Entidades Financieras, la cual muestra un 5% de incobrabilidad.

En paralelo a la competencia con las Fintech, podríamos estar siendo también testigos de los primeros pasos del proceso de concentración bancaria con la compra del HSBC por parte del Banco Galicia y del Itaú por parte de Macro, dos de los bancos argentinos de capital privado más grandes.

Sin embargo, aquellos bancos que opten por esta estrategia en este contexto, enfrentarán desafíos operativos al basar su forma de expansión en la adquisición de otras entidades para alcanzar economías de escala y sumando sucursales (59% de los argentinos manifiesta ir a la sucursal sólo en situaciones excepcionales 3), pudiendo ralentizar la velocidad de innovación y transformación digital necesaria para mantenerse relevantes en el negocio de banca retail.

Es altamente probable que los bancos tradicionales logren mantener su predominio en varios otros negocios por unos años más, como en los préstamos hipotecarios, “wealth management” y créditos a pymes y grandes empresas (por ejemplo, financiamiento con avales de SGRs). No obstante, no deberían demorarse en iniciar un proceso de transformación profundo, tanto tecnológico como cultural, para seguir expandiendo y evolucionando sus negocios, los cuales podrían eventualmente convertirse en objetivos para los nuevos actores del mercado, al igual que ocurrió con los pagos electrónicos y los saldos remunerados.

(1) Monitor Nacional Fintech Taquion Abril 2024 Taquion

(2) Informe Crédito Fintech Cámara Argentina Fintech & ITBA 4 Trimestre 2023