En el contexto económico de Argentina, el “Punto Anker” ha surgido como un concepto clave para entender la transición financiera actual. Este término fue introducido en un informe de mayo de 2023 por la consultora Anker relacionada al equipo económico del actual gobierno, antes de asumir sus roles gubernamentales. Esta idea simboliza un giro fundamental en la forma en que el gobierno gestiona el exceso de liquidez y su impacto en la economía real.

Origen del Concepto de “punto Anker”

El “punto Anker” describe un momento clave en el sistema financiero argentino, donde los bancos comienzan a redirigir su liquidez hacia préstamos al sector privado, que ofrecen tasas más atractivas que las del Tesoro Nacional. Este cambio marca un quiebre en la tendencia histórica de financiar el déficit estatal, fomentando actividades más productivas en lugar de perpetuar el ciclo insostenible del elevado stock de pasivos remunerados, cuyo tamaño llegó a quintuplicar la base monetaria del país.

Si bien este tema puede parecer muy técnico, en este artículo vamos a intentar explicarlo de manera clara y sencilla. Nuestro objetivo es desglosar los conceptos clave para que se pueda entender cómo se conectan el déficit fiscal, la emisión monetaria, el rol del Banco Central, su impacto en la economía y el crecimiento del crédito al sector privado en Argentina.

Déficit fiscal y financiamiento:

● Hasta el 2023, el Tesoro Nacional tenía déficit fiscal por cuestiones políticas, que se cubría con emisión de deuda o emisión monetaria.

● Para financiarse, el Tesoro pedía al Banco Central de la República Argentina (BCRA) que emitiera pesos.

Impacto en el sistema financiero:

● Para absorber ese exceso de Pesos, el BCRA se veía obligado a subir cada vez más las tasas de interés.

● Ante esto, los bancos preferían prestar al BCRA (mediante Leliqs, instrumentos del BCRA de bajo riesgo y alta rentabilidad) en lugar de prestar al sector privado, que implicaba mayor riesgo y menor tasa.

Crecimiento del stock de Pesos:

● Esta dinámica generó un stock creciente de pesos remunerados a tasas cada vez más altas, alimentando un círculo vicioso.

● Para finales del 2023, el BCRA tenía reservas negativas y el crédito al sector privado como porcentaje del PBI alcanzó mínimos históricos.

Cambio de estrategia en 2024:

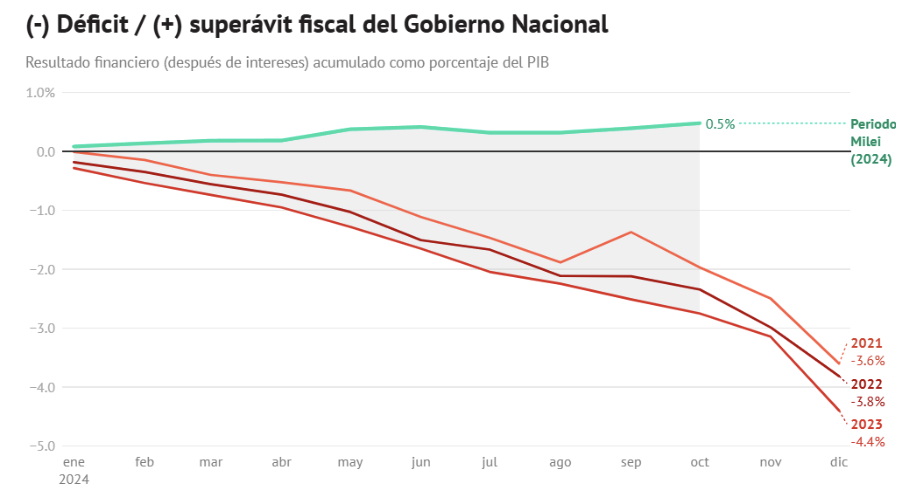

● En 2024 la nueva administración eliminó el déficit fiscal, logrando superávit en los primeros meses, resolviendo el problema de flujo (el Tesoro dejó de pedir financiamiento al BCRA)

● Para abordar el problema del stock de Pesos, se traspasaron las Leliqs del BCRA al Tesoro Nacional y se convirtieron en LeFis, cambiando la dinámica de la deuda pública.

Reactivación del crédito privado:

● Con la eliminación del déficit fiscal y el superávit logrado por el Tesoro Nacional, éste dejó de necesitar financiamiento del sistema bancario. Como resultado, los bancos comenzaron a redirigir sus recursos hacia el sector privado, priorizando la creciente demanda genuina de Pesos por parte de personas y empresas.

● Esta nueva dinámica no solo está reduciendo el stock de Pesos excedentes, sino que también está buscando promover una base monetaria más sólida y un crecimiento económico más sostenible, marcando un cambio estructural en el acceso al crédito en Argentina.

Este punto de inflexión, donde los bancos priorizan satisfacer la demanda de crédito del sector privado en lugar de financiar al Tesoro Nacional, que ya no necesita cubrir un déficit, se denominó como el “Punto Anker”.

Pasos claves de su implementación:

Podemos decir que el actual gobierno evitó recurrir a la confiscación de ahorros de los privados, como ocurrió en otros momentos de la historia reciente, y optó por incentivar la demanda de pesos por parte del sector privado.

Los pasos clave fueron los siguientes:

● Eliminación del déficit fiscal: A través de políticas de ajuste, el gobierno logró un superávit, eliminando la necesidad de financiamiento del Banco Central.

● Reducción de la emisión monetaria: La impresora de pesos, que anteriormente financiaba al Tesoro Nacional, se detuvo, limitando el flujo de dinero descontrolado.

● Transformación de instrumentos financieros: Los Leliqs (letras del Banco Central) fueron reemplazados por LeFis, que canalizaron el sobrante de pesos hacia instrumentos menos inflacionarios.

Como se mencionó anteriormente, el “punto Anker” representa un cambio estructural por el cual el crédito al sector privado ha comenzado a aumentar. Este fenómeno está siendo impulsado por:

● Demanda de crédito privado: Bancos priorizan préstamos a empresas y personas, en lugar de financiar deuda pública.

● Reducción del exceso de pesos: El sobrante monetario acumulado se está incorporando al circuito productivo, disminuyendo riesgos inflacionarios.

● Estímulo al consumo y la inversión: Reflejado en pequeños proyectos como refacciones de viviendas, compras de vehículos y expansión empresarial.

En economías como la argentina, el “crowding in” ocurre cuando las políticas económicas y monetarias logran que los recursos financieros, tradicionalmente acaparados por el sector público (“crowding out”), se redirijan hacia el sector privado. Esto impulsa la inversión y el financiamiento empresarial, fortaleciendo el crecimiento económico al priorizar proyectos privados sobre la compra de deuda pública.

¿Cuándo se llegó al “punto Anker”?

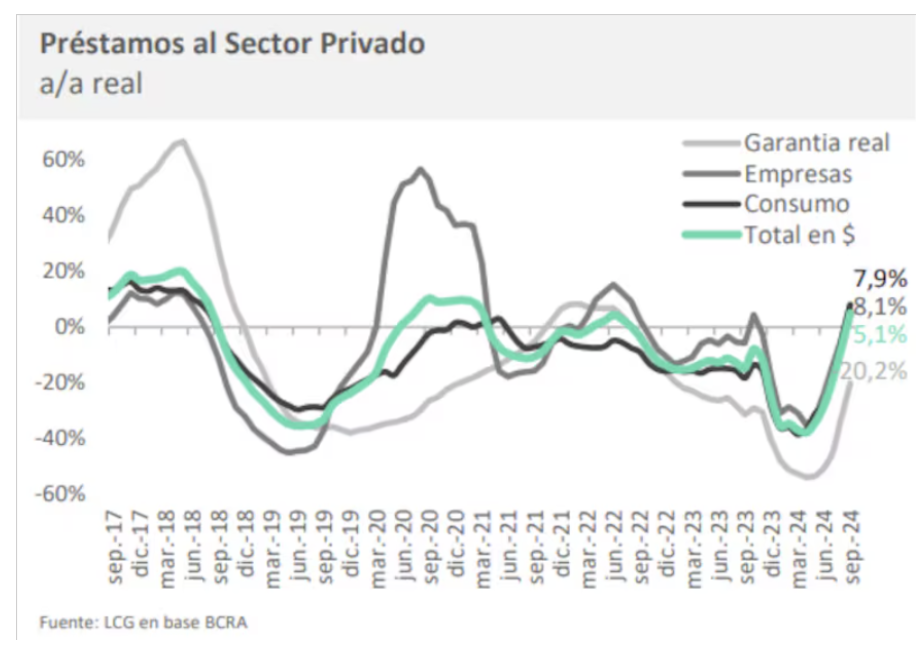

El crédito bancario al sector privado, tras una caída sostenida en 2023, mostró una recuperación desde abril-mayo de este año. En septiembre, creció un 7,6% en pesos y 7,4% en dólares en términos reales, acumulando incrementos anuales del 5,1% y 88%, aunque todavía permanece en niveles históricamente bajos.

En el mismo mes, el Tesoro Nacional renovó solo el 67% de los $7,1 billones de vencimientos de deuda en pesos, logrando colocar $4,78 billones. Según el Ministro de Economía, Luis Caputo, esta menor renovación reflejó una mayor demanda de crédito por parte del sector privado, con los bancos redirigiendo recursos hacia préstamos a empresas y familias en lugar de refinanciar deuda pública, lo que denominó el “punto Anker”.

Los datos reflejan que, aunque de forma limitada, la economía argentina comienza a recuperar el apalancamiento crediticio, clave para estimular la actividad a través del efecto multiplicador del financiamiento. Sin embargo, tras 15 años de destrucción del crédito, la asistencia al sector privado sigue siendo apenas el 6% del PBI (llegando al 4,1% en marzo), muy por debajo del promedio de otras economías latinoamericanas, donde este indicador es entre 10 y 20 veces mayor.

El crédito también crece en la industria Fintech:

Según el Segundo Informe de Crédito Fintech, en el primer trimestre de 2024 se registraron 5,65 millones de personas titulares de un crédito fintech, de las cuales 390.000 se sumaron en este período. Además, el 41% de los tomadores de estos créditos, equivalentes a 2,3 millones de personas, no tienen otros productos de crédito en el sistema financiero, destacando su impacto en la inclusión financiera. Con 6 millones de financiaciones vigentes, las fintech alcanzaron un 17,3% del share del mercado de créditos en el país.

Con 60 soluciones activas en el segmento de lending, las fintechs argentinas están tomando cada vez mayor protagonismo al brindar acceso al crédito a la población subbancarizada, según el Finnovista Fintech Radar Argentina 2024. Este informe destaca cómo el ecosistema sigue creciendo y diversificándose, impulsando servicios financieros esenciales para quienes carecen de opciones adecuadas como préstamos e inversiones.

Desafíos Pendientes

A pesar de los avances, el crecimiento del sector privado en Argentina enfrenta importantes desafíos estructurales. Entre ellos, destaca el débil consumo interno, que exige aumentar el poder adquisitivo, así como la necesidad de consolidar la estabilidad macroeconómica y reducir la inflación de manera sostenida.

En este contexto, el “Punto Anker” representa un momento clave en la gestión económica del país, marcando un giro hacia la sostenibilidad fiscal y el fortalecimiento del sector privado. Aunque los retos persisten, este concepto se perfila como una guía para superar el impacto de los excesos monetarios y promover un crecimiento más equilibrado y sostenible en Argentina.

En un mercado que exige agilidad y adaptación, es fundamental que los bancos y entidades financieras trabajen con aliados estratégicos que entiendan sus necesidades y los acompañen en momentos clave. La complejidad de los canales tradicionales y su impacto en costos operativos requiere soluciones que impulsen el crecimiento y la eficiencia en esta “nueva economía”.

En este escenario, on.score se posiciona como un socio estratégico, ofreciendo herramientas innovadoras que integran experiencia financiera y tecnología avanzada para embeber los servicios financieros en las operaciones y experiencias diarias de los clientes. Esto no solo mejora la interacción con los usuarios, sino que también transforma desafíos en oportunidades de crecimiento y fidelización.

Contáctanos hoy mismo para solicitar una DEMO y descubrir cómo podemos impulsar juntos el futuro de tu negocio.

Para solicitar una DEMO de on.score

(1) Grupo IEB

(3) UFM Reform Watch