El Banking as a Service ha llegado al mercado financiero para plantear nuevos paradigmas en términos de negocio y tecnología. Es un modelo que permite a las empresas no bancarias integrar servicios bancarios en sus propuestas de valor, mediante el uso de APIs, sin necesidad de contar con una licencia bancaria.

El principal propósito de una estrategia BaaS consiste en generar ingresos de calidad, a través de la implementación de tecnología que construya la estructura necesaria para impulsar el crecimiento del negocio de una manera rápida y eficiente. Pero ¿cómo hacerlo?

Para ello, resulta indispensable reconocer los dos modelos de negocio que ofrece:

A. El Modelo orientado a B2B2C en el que la entidad financiera otorga su licencia bancaria al servicio de otra compañía, una fintech, para que esta pueda operar sus productos con su comunidad. En este modelo, es esencial la fiabilidad, la infraestructura y la capacidad de transaccionalidad de los sistemas para la puesta en práctica.

Esta interacción entre Bancos y Fintechs los convierte en amigos – enemigos, ya que el banco le brinda la posibilidad a todo un ecosistema que cree un producto que compita directamente con el y escale rápidamente. Permite a los bancos participar de nuevos negocios, viabilizar la creación y evolución de nuevos productos, que podría resultar más complejo llevarlo a la realidad por cuenta propia.

En 2023, en Argentina, el 60% de las transferencias se realizaban a través del sistema fintech, lo que indica una clara tendencia hacia y desde las empresas fintech. Las entidades bancarias tradicionales sólo gestionaron el 40% restante del total de las transferencias en el sistema financiero.

Para que este proyecto tenga el impacto deseado, deberían cumplirse los siguientes criterios:

1 – Prioridad para el CEO: Es imprescindible que esté en la agenda del CEO de la compañía, ya que se requiere un cambio de mindset en la organización.

2 – Inversión en Tecnología: es un pilar fundamental, debe ser capaz de operar 24/7 los 365 días del año, lo cual conlleva una inversión. No sólo es necesario un core robusto, sino también todos los componentes tecnológicos involucrados en los procesos

3 – Involucramiento de Entes Reguladores: Se debe tener siempre presente a los entes reguladores y las redes de interoperabilidad financiera del país

4 – Oportunidades del Mercado: la estrategia BaaS debe incluir los desafíos y necesidades de clientes actuales y potenciales.

5 – Coordinación entre roles clave: por último, es crucial contar con un equipo sincronizado de tres líderes para encarar un proyecto de tal envergadura: Head de IT, Head de Negocio y Head de Riesgo y Compliance

B. El modelo B2B, el cual habilita acceder al negocio de Cash Management, permitiendo que una empresa se conecte a través de los servicios del banco y utilice su licencia para hacer cash management dentro de sus negocios. Esto mejora la eficiencia en tesorería y satisface necesidades de producto para la recaudación o desembolso de dinero.

En contraste con el modelo anterior, éste será definido por el Head de Negocios y Head de Producto, quienes podrán posteriormente presentarlo al CEO.

Por último, se recomienda tener un roadmap que identifique fortalezas comerciales y desarrolle una matriz de complejidad e impacto de casos de negocio a explorar. A partir de esto, se puede optar por un negocio BaaS enfocado, sin omitir el SLA y la disponibilidad del servicio. Sugerimos comenzar con un MVP (Producto Mínimo Viable) con clientes de confianza para obtener retroalimentación temprana. Una vez validado, estandarizar rápidamente a través de un Sandbox y lanzarlo al mercado.

Para finalizar el concepto, podemos ejemplificar con la siguiente analogía: el modelo de negocio B2B2C podría compararse con una carrera de resistencia como las 24 Horas de Le Mans, donde hay un único ganador y el vehículo debe funcionar sin interrupción durante toda la competencia. Se requiere un equipo de tres pilotos para manejar el vehículo, con una tolerancia cero a cualquier fallo técnico y una exigencia absoluta en la fiabilidad y la prestación de servicios. Mientras que en el modelo de negocio B2B podría asemejarse más al Tour de Francia, donde la rentabilidad del negocio es notable y la maquinaria involucrada es una bicicleta de alto rendimiento. A lo largo del proceso, puede haber múltiples ganadores, reflejando una dinámica completamente diferente en comparación con el modelo B2B2C.

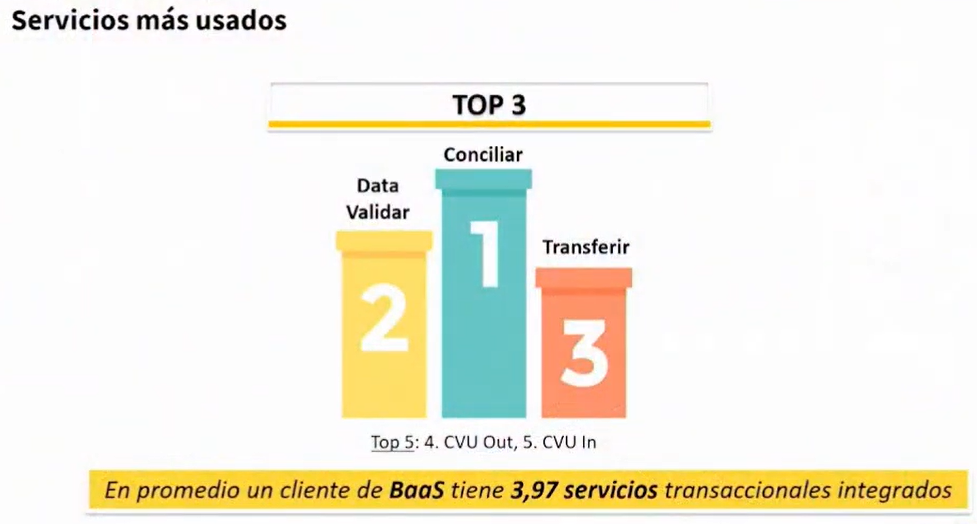

¿Qué servicios son los más utilizados?

Desarrollar una estrategia basada en APIs es clave para enfrentar los desafíos y aprovechar las oportunidades del entorno digital en rápida evolución para las organizaciones de servicios financieros. Los puntos de partida varían según la madurez de la entidad, pero es crucial comenzar para no quedarse atrás para mantenerse competitivo y relevante en este mercado dinámico.

El universo de APIs posibles es muy grande, por lo cual nos parece importante destacar cuáles son las 3 más utilizadas:

Encabezando la lista, se encuentra la función más utilizada: la conciliación de cuentas, que busca la minimización de errores y la automatización de procesos. En esta función, un sistema de ERP contable puede conectarse con el banco para operar las cuentas bancarias de forma directa y automática, logrando eficientar la operatoria diaria del negocio.

En segundo lugar, podemos encontrar las APIs de validación de datos. Y, completando el podio, aquellas APIs que buscan automatizar las transferencias, CVU out y CVU in.

En conclusión, BaaS es la estrategia a seguir por aquellas entidades bancarias que quieran competir y seguir siendo relevantes en el mercado, aprovechando el crecimiento continuo del sector fintech y las oportunidades emergentes en la región.